목차

상속에도 특정 조건을 만족하면, 세금을 줄이거나 면제받을 수 있는 제도가 있습니다.

그래서 오늘은 상속세 면제 한도와 신고방법, 상속세 세율에 대해 알아보도록 하겠습니다. 노후 준비에 관심이 있으시면 끝까지 봐주시기 바랍니다.

상속세란

상속세는 사망으로 재산이 가족이나 친족에게 무상으로 이전되는경우 상속재산에 대하여 부과하는 세금을 의미합니다. 예를 들어, 부동산이나 현금, 자동차 등의 재산을 상속받는다면 상속세 신고 및 납부의무가 발생합니다.

납세의무자는 재산을 물려 받는 상속인과 유언 등으로 재산을 취득하는 수유자이며, 상속이 개시되면 유언에 의한 지정 상속분을 제외하고는 아래순위로 상속권이 부여됩니다.

1순위: 직계비속, 배우자

2순위: 직계존속, 배우자

3순위 :형제, 자매

4촌 이내의 혈족

그리고 피상속인의 국내외거주에 따라서 과세 대상 범위가 달라지는데 국내에 거주한다면 국내외 재산이 모두 상속 대상이며, 해외에 거주한다면 국내에 있는 재산만 과세 범위에 해당됩니다.

상속세 면제 한도액

상속세는 아래와 같이 다양한 공제에 따라 부담을 줄여주고 있습니다.

1) 기초공제 및 인적공제와 일괄공제

- 기초공제 :2억 원

- 자녀공제 : 1인당 5천만 원

- 미성년자 공제: 19세까지 연수 x 5천만 원

- 연로자 공제 : 1인당 (65세 이상 ) x 5천만 원

- 장애인공제 :장애인의 기대 여명 x 천만 원

위 기초공제, 자녀공제, 미성년자공제, 연로공제, 장애인 공제 합과 일괄공제 중 선택이 가능합니다.

참고로 일괄공제는 5억 원입니다.

2) 배우자상속 공제

배우자 상속공제는 배우자가 생존하고 있으면, 배우자에게 상속재산이 들어가지 않아도 5억 원을 공제 받을수 있습니다.

만약 배우자가 실제 상속받는 재산이 5억원을 초과하면 30억 원 내에서 실제 상속받는 재산을 모두 공제받을 수 있습니다.

따라서 상속세 면제한 도중 배우자 공제를 잘 활용하면 상속세를 크게 절감할 수 있습니다.

3) 기타 상속세 면제 한도

- 금융재산 상속공제 : 순금융재산의 가액 20%를 곤제 받을 수 있으며, 공제 한도는 2억 원까지입니다.

- 영농상속공제 : 15억 원 한도에서 영농상속재산가액을 모두 공제받을 수 있습니다.

- 기업상속공제:200억에서 최대 500억까지 공제받을 수 있습니다. 요건과 사후 관리 요건을 반드시 알고 신청해야 합니다.

- 동거주택 상속공제:6억 원 한도로 동거주택가액응ㄹ 공제받을 수 있습니다.

상속세 신고방법

상속개시일이 속하는 달 말일 기준으로 6개월 이내에 신고해야 합니다.

아래 신고방법에 대해 알아보도록 하겠습니다.

온라인 : 홈택스 - 세금신고- 상속세

오프라인: 세무서 방문 후 신고서 제출

이세금은 상속개시일, 즉, 재산을 무상으로 이전한 날을 신고기한이 정해지며, 6개월 이내입니다.

신고는 온라인으로 진행 시 홈택스 접속후 세금신고 메뉴,오프라인 진행시 세무서 방문 후 신고서를 제출하는 방법으로 진행하시면 됩니다,

만약 절세전략에 대한 안내가 필요하거나 꼼꼼한 신고를 하고자 하신다면 세무사를 산정하여 신고를 맡기는 방법도 좋은 방법입니다.

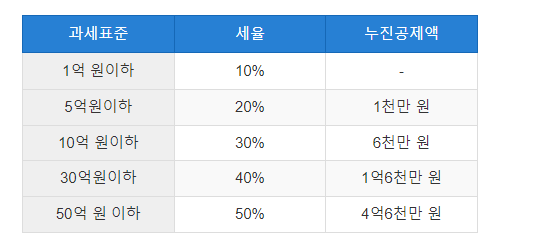

상속세 세율

상속세 세율과 증여세 세율은 동일합니다.

상속세의 경우 상속세 과세가액에서 앞서 설명한 상속세 면제 한도를 차감한 과세표준에 세율을 적용하여 산출합니다.

2024년 현재 과세표준에 적용하는 상속세 세율은 최저 10%에서 최고 50%까지 초과 누진세율을 적용하고 있습니다.

상속세율

근로장려금 지급일 (신청)

정부에서는 저소득 계층의 빈곤탈출을 지원하기 위해 여러 가지 사회적인 안전망을 확충하고 있습니다. 대표적으로 근로장려금제도를 들 수 있습니다. 2015년부터 시행되어 저소득계층의 실질

lovemido.com

실업급여 모의계산 (방법)

실업급여의 수급대상자조건과 모의계산을 통해 예상수령액을 알아보도록 하겠습니다. 실업급여 수급대상자조건 퇴사일 기준 18개월간 최소 180일 (주 5일제 기준 30주 )이상 고용보험에 가입되어

lovemido.com